数年前から、半ば趣味でブロックチェーン関連をフォローしているが、ビットコインにはあまり興味がなかった。ギャンブルでしょ?程度の感覚だったのだ。だから、読んできた本もビットコインに関するものではなく、ブロックチェーンに関するものが多かった。しかし、この本を読んで初めて本当にビットコインの意味するところが理解できた気がする。

ちょうど一昨日、1月11日(木)にアメリカでビットコインのETFが承認されたニュースで界隈は持ち切りだ。普段は暗号資産など見向きもしない人たちまでがX上で発言している。日経は、投機から投資へ、という趣旨の記事を書いている。中には、非中央集権的なビットコインが、国家に取り込まれたというような趣旨の発言もある。

しかし、本来のビットコインの目指すべきものからすると、ETF発行というのは些末な事象である。なぜそう言えるのか?本来のビットコインの目指すものとはどのようなものなのか?それが、この本を読めば理解できる。

くまちゃんが図解してあげました😄

ビットコインはただそこに存在しているだけ。

既存金融が勝手に群がって来ただけ。 https://t.co/cRVYOge6lI pic.twitter.com/tAM19mE6Qa— 転生したら生まれ変わってた件🪩 (@cacaci9) January 11, 2024

国家に対する不信

現在、我々は、日本国政府が何の裏付けもなく通貨を発行することに何の疑問も抱かない。そういうものだと理解している。金を価値の裏付けとしていた金本位制は、古い通貨体制だ。しかし、通貨を発行するということは、インフレを招き、富を減じることになる。

あなたが毎日使っている日本円の価値と信用は何に裏付けられているか知っていますか?あなたが貴重な時間を長時間労働に費やす対価として受け取る報酬、さらに報酬の一部を将来に備えて蓄えるための預貯金の価値が、国によって不当に滅せられていることを知っていますか?国はあなたの財産的価値を減らすことで、あなたの財産の一部を横領していることを知っていますか?(中略)大半の人はこうした事実を知らない。法定通貨制度では、私たち国民は実質的に国家の奴隷なのだ。

国が個人の財産を毀損するとはどういうことか?

国が個人の財産を毀損するとはどういうことか?ミクロネシアのヤップ島で利用されていたフェイという石貨を例に見てみよう。結論から述べると、技術進歩によって石貨の生産が容易になりハイパーインフレで崩壊することになる。

フェイは、パラオ島で石を切り出しヤップ島に運ぶため非常に重労働であり、生産コストが高かった。このため、供給量は制限されインフレを招くことなく、期間の市場性=価値貯蔵手段としての機能が維持された。

(やや脇道に逸れるが、石貨は、物理的に移動する必要はなく、石の所有権が移転したことを島民に告知するだけでよかった。どのフェイが誰に帰属するのか島民全員が知っていたため、フェイを盗むことは実質的に不可能だった。このことは、ビットコインのオンチェーン情報が全て公開されていることを思い出させる。)

しかし、1897年、アメリカ人デービッド・オキーフはココナッツオイルのビジネスのために、爆薬を使って大量の巨石を切り出してヤップ島に運び込む。供給量が急激に増大したためフェイの価値貯蔵手段は破壊され、通貨としての機能を終えた。

このような例は、西アフリカのガラスビーズでも同様だった。6世紀にヨーロッパ人が安価にビーズを生産し持ち込んだため、アフリカ人の購買力は次第に低下し、富はヨーロッパ人に移転された(フェイの場合が急に崩壊したのに対し、ビーズの場合は市場が大きかったため、時間をかけて富が移転する形となった)。

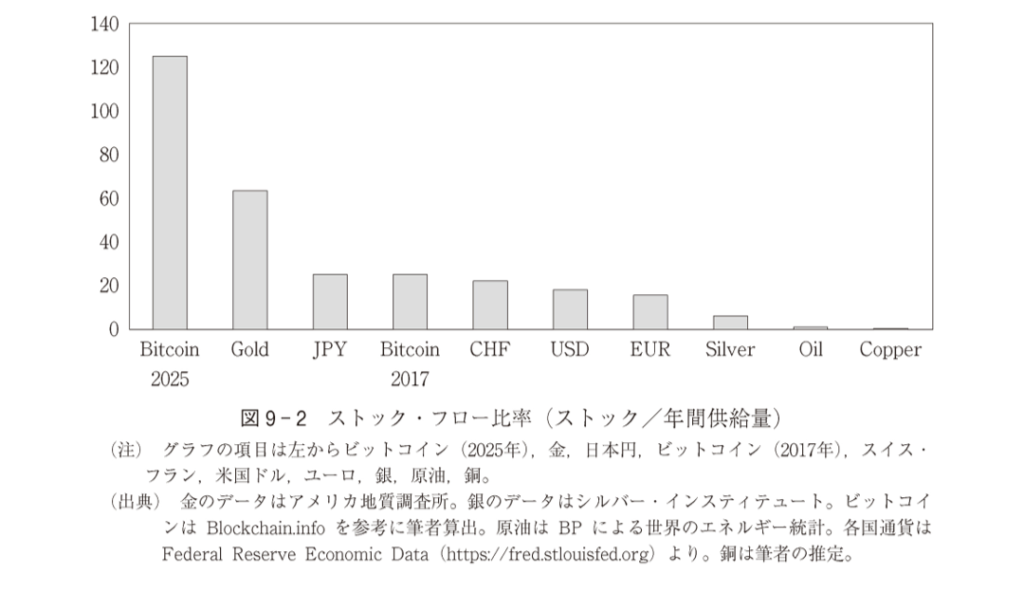

つまり、通貨の重要な特性の一つである価値貯蔵手段を確保するためには、財の供給量が急増しないことが必要となる(ストック・フロー比率が高い状態。ハードマネー)。簡単に発行出来てはいけないのだ。そして、それができてしまうと、通貨の発行者に富が移転することを意味する。

中国とインドの悲劇

通貨制度が国家の富を左右した例は、中国とインドがある。この二つの国は、欧米列強が金本位制に移行するなか、銀本位制を維持した。しかし、金銀の交換比率は、1:12~15から、1:75となり、銀の価値が暴落する。結果として、銀貨の廃止に追い込まれ、国家の富の大半が金本位制の国に移転することとなった。

つまり、ある一国では発行難易度が高いハードマネーであっても、別の国で発行難易度が低いイージーマネーである場合、その国の貨幣はハードマネーに駆逐されることになる。そしてそれは、ビットコインを受け入れようと受け入れまいと、同じ結果をもたらす。ビットコインというハードマネーが外にあるという事実は変わらない。

バカなやつだな。通貨安は近隣窮乏化政策なんだよ。円安で国際競争力が上がり、企業収益は上がったが、その収益は海外投資に回ったので、国内の賃金は上がらなかった。円高に戻したら、企業はさらに出て行くだけだ。 https://t.co/AiDbJsKV2j

— 池田信夫 (@ikedanob) December 26, 2023

金本位制の意味

こう考えると、金本位制の意味が理解できる。金は採掘が難しく、どんなに価格が上昇しても急に採掘量を増やすことはできないという点で、理想的なハードマネーであると思われる。

しかし、金本位制は中央銀行が金を保有しなければならないが、次第に政府は金の準備量以上の通貨を発行することになる。貨幣創造によって、無限の富が手に入るためだ。ニクソンによるドルの金兌換停止によって、金本位制は終了し、法定通貨制度への移行を完了する。

貨幣は市場性を基準に市場原理で選ばれる財から、政府が中央計画する経済政策の一つに成り下がってしまった。市場機構ではなく、政府の意向で貨幣価値、貨幣供給量、金利が決まる。ハイエクはこれを貨幣的国家主義と命名した。

法定通貨制度の問題点

法定通貨には、石貨やビーズ、金のような供給制約がない。容易に生産できるイージーマネーである。通貨供給の増加は、通貨価値の減少を意味する。あるのは政治的制約だけだが、政府は通貨供給量増加の誘惑に勝てないことは歴史が証明している。

銅の貨幣需要が増加したとき、銅の生産量を拡大する銅生産者と同じだ。銅という貨幣の生産者を利する一方、銅を価値貯蔵手段として選んだ人間の富は簒奪される。

ミーゼスは言う。

健全な貨幣の本質には2つの側面がある。1つは市場が選択した広く通用する交換手段であること。もう1つは貨幣制度に干渉したがる政府に支配されないことだ。

ハイエクは言う。

私たちが健全な貨幣を再び手にするには、政府の手から貨幣を取り戻すしかない。暴力で奪うことはできない。私たちに出来るのは、政府が停止できないものを気づかれないようにひそかに社会に広めることだ。

健全な貨幣がもたらす価値

ここでやや脇道に逸れるが、健全な貨幣がどんな価値をもたらすのかを考えてみよう。

最近でこそ、150円を超えるような円安や、マンションから日用品に至るまでのインフレの影響で、日本円に対する信用を疑問視する声はネットを賑わせている。直近では、2024年1月から始まった新NISAでオルカンと言われる全世界株式に投資する投資信託に大量の資金が流れ込み、円安を背景としたキャピタルフライトと騒がれているが、それはごく一部であり、圧倒的大多数は日本円をそのまま保有することに疑問を感じていない。(クリプト業界では、日本円のことを草コインと呼ぶ人もいる。)。

この本では、「時間選好」という概念を使って、健全な貨幣の効用を説明している。時間選好とは、将来と比較して現在を重んじる度合い、いいかえると、将来の消費よりも現在の消費を選考する度合いを示す。時間選好の低下(つまり、将来を重視すること)は、文明化の起点であり、社会の反映、平和の土台となるという。

釣竿を使う漁師は素手で魚を捕る両氏に比べて時間当たりの漁獲量が多い。しかし、釣竿を作るには、貴重な食糧である魚を捕る時間を削らなければならない。釣竿は網になり、漁船となり、沖へ出ることが可能になり、船はさらに大型化する。指数関数的に、素手の漁とは差が付いてくる。

現在の自分と、将来の自分・子供・孫を犠牲にすることはできない。時間選好の高い選択は、将来のお米を収穫するための種もみを今の満腹のために食べてしまうようなものだ。この差は、数世代にわたり経済、社会、文化など幅広く人々の生活、文明の発展に影響する。

Bitcoinの意味

ここまでの議論をまとめよう。

健全な通貨は、社会・経済・文化の興隆の源泉である。中国やインドのように、健全な通貨を持たなかった国家は、外部の通貨戦争に敗れ文明は衰退した。健全な通貨とは、価値貯蔵手段として機能するという意味である。それは発行が困難なハードマネーであることが要件で、かつては金本位制がその役割を担っていた。しかし、金本位制は中央銀行による金の集中管理を招き、準備高以上の通貨発行を招いた。そして、法定通貨性が現在の主流となったが、それは国家による個人からの富の簒奪している。

そこで、Bitcoinである。

デジタルデータであるBitcoinは、金本位制下での金のように、中央銀行による集中管理を必要としない。分散管理である。

Bitcoinのよく言われる効用の一つに国境をまたぐクロスボーダー決済がある。現状、Bitcoinは決済手段として機能していないが、それは全く失敗ではない。金本位制下で、金が直接の交換手段として機能しなかったことと同じだ。サトシ・ナカモトは、単に通貨を発明したのではない。Bitcoinは、通貨の価値の裏付けなのだ。

サトシ・ナカモトがビットコインを初めて送金した相手であるハル・フィニーは、2010年にビットコインフォーラムに以下を投稿している。

銀行が準備金をビットコインで保有し、ビットコイン兌換を補償した独自デジタル通貨を発行することには意義がある。(中略)独自デジタル通貨を発行する銀行の準備通貨として機能する「強い通貨」、私はこれがビットコインの究極の使命と考える。

ビットコインの処理能力には限界がある。顧客は日々の支払いや送金には、銀行が発行する独自トークンを使うのだ。そう考えると、よく指摘されるビットコインの処理能力の低さとスケーラビリティは、全く問題ではないことが分かる。

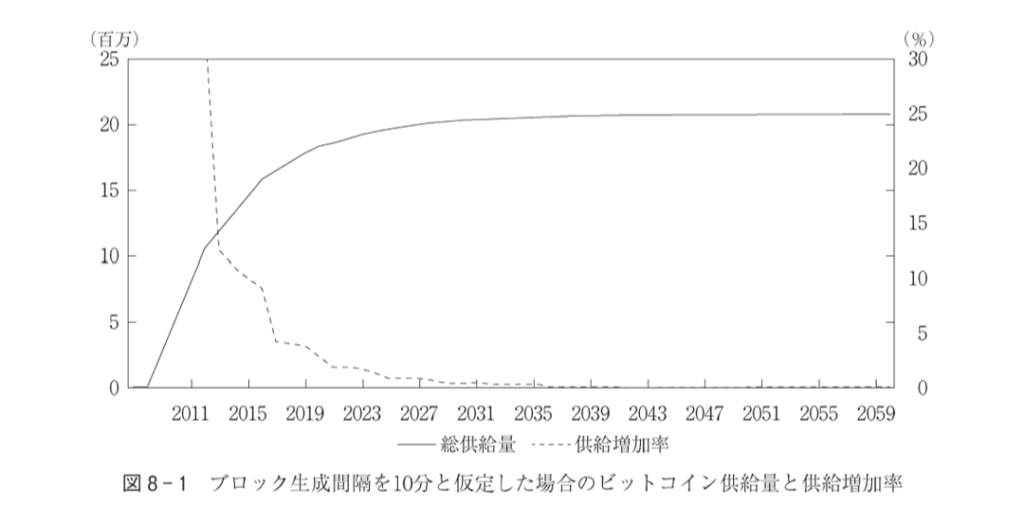

ビットコインは、よく「デジタルゴールド」と称されるが、それは単に投資商品として金に類似しているというだけではない。かつて金が担った、国際通貨制度における価値の裏付けの機能を担うのだ。総供給量が2,100万に制限されているビットコインは、2140年頃には新規供給が完全に停止する。それは、人類がかつて手にしたことにない、ストック・フロー比率が無限大となる通貨なのだ。

数少ない「読むべき本」

ビットコインを、単なる決済手段と捉えると、本質を見失う。下記のようによくある疑問も、ビットコインの本質から考えれば、「そうでなければならない」ことがよく分かる。

- なぜマイニングの難易度が約10分に調整されているのか。

- なぜPoWなのか。

- なぜ1ブロックのサイズが8 MBなのか。

- なぜ総供給量が2,100万に固定されているのか。

本書で初めて、ビットコインの本当の意味を理解できた気がする。暗号資産関係で読むべき本として聞かれたら、この本を推薦したい。

あと、もうすぐ2歳になる姪にいくらかお小遣いをビットコインで渡したい。彼女が大きくなった将来、どうなっているか楽しみ。

コメント